1. 消費税が論点になる理由

不動産投資では家賃は非課税という認識が一般的だが、民泊は扱いが異なる。短期滞在の宿泊料は原則課税取引となり、収益が伸びるほど消費税の影響が大きくなる。購入前に税区分を理解しておかないと、想定キャッシュフローと実績が乖離する。

2. 課税売上の考え方

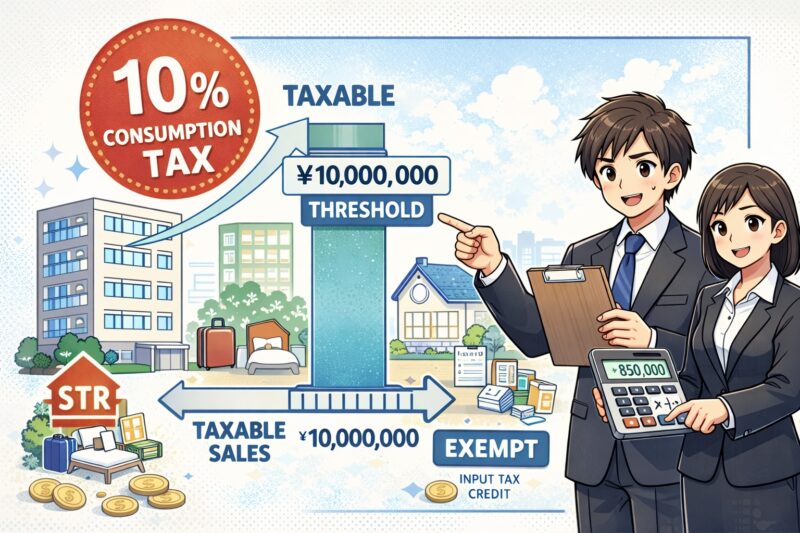

消費税の納税義務は課税売上高で判定される。原則として基準期間の課税売上高が1,000万円超で課税事業者となる。民泊の宿泊料は課税売上に含まれる一方、長期賃貸の居住用家賃は非課税売上であり判定に含まれない。この切り分けが最重要ポイントとなる。

3. 具体例での判定

例として年間の民泊売上が¥8,000,000、長期賃貸の家賃収入が¥6,000,000の場合を考える。合計収入は¥14,000,000だが、課税売上は民泊分の¥8,000,000のみとなる。この場合は免税事業者のまま維持される。一方で民泊売上が¥10,500,000に達すると、翌々期から課税事業者となる可能性が高い。

4. 課税事業者になった場合の影響

課税事業者になると宿泊料に**10%**の消費税を上乗せして預かり、仕入税額控除を差し引いて納税する。清掃費や備品購入にかかる消費税は控除対象となるが、価格設定を誤ると実質利回りが低下する。簡易課税の選択可否も含めて事前検討が必要となる。

5. 投資判断のまとめ

民泊は収益拡大と同時に消費税リスクを伴う。1,000万円ラインを意識し、課税と免税のどちらが有利かを収支シミュレーションで確認することが重要だ。税区分を理解した上で運営すれば、民泊投資の数字はより読みやすくなる。